资讯中心

News Center

-

联系热线

0755-28287739

公司座机:0755-28287739

公司传真:0755-28264762

邮箱:crcpahk@163.com

公司传真:0755-28264762

邮箱:crcpahk@163.com

2025年10月起企业所得税预缴纳税申报有变

发布时间:2025-08-14 10:38:07

企业所得税

申报表新变化

2025年10月1日起施行

近日,税务总局发布《国家税务总局关于优化企业所得税预缴纳税申报有关事项的公告》(国家税务总局公告2025年第17号),对企业所得税预缴纳税申报表进行了修订。具体修订内容如下:

企业所得税预缴纳税申报表(A类)

1、增加附报事项项目“优惠及附报事项有关信息”

增加“职工薪酬”“出口方式”

2、调整“预缴税款计算部分”

1)增加“销售费用”“其他受益”。

2)在营业收入项目下增加“自营出口收入、委托出口收入、出口代理费收入”,由涉及出口的企业填报。

3)有股权处置的,纳税人需在“投资受益”下填报处置收益,具体事项和金额。

3、增加抵免所得税额

适用专用设备抵免政策的企业填报。

4、增加销售未完工产品的收入

由房地产开发的企业填报,明确销售未完工开发产品取得预售收入申报要求。

企业所得税总分支机构所得税分配表

一、调整总分机构税款分摊计算方法将汇缴环节总分机构分摊税款计算方法推广至预缴环节。

即企业先对截止到本月(季)度应纳所得税额进行分摊,再由总、分机构分别抵减其已分摊预缴税款,并计算本月(季)度应补(退)所得税。

举例说明如下:

【案例】

A公司,2024年北京市注册成立,不属于小型微利企业。

A公司分别在山东省、陕西省、天津市设立了B、C、D分支机构。

A公司2025年

第一季度实际利润额400万元

第二季度累计为700万元

第三季度累计为1300万元

第四季度累计为1200万元

不享受企业所得税相关优惠政策。A公司各季度税款和分摊情况如下:

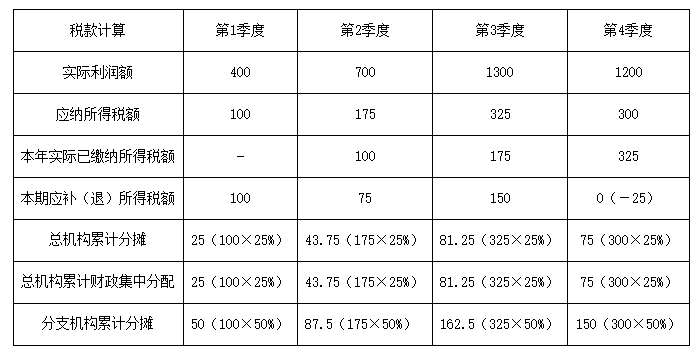

1、A公司各季度税款计算

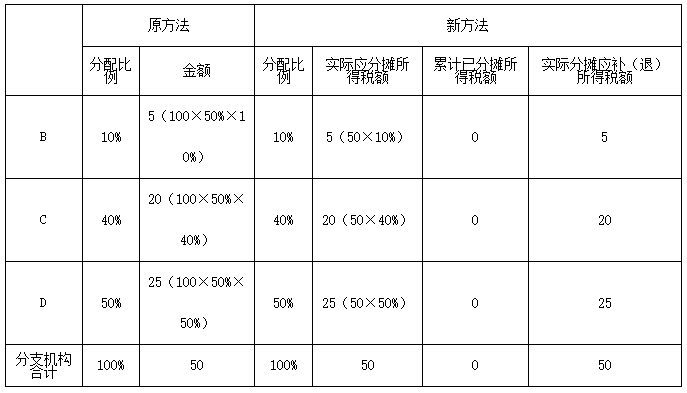

第一季度预缴申报时,B、C、D分支机构按照10%、40%、50%分配比例计算,具体如下:

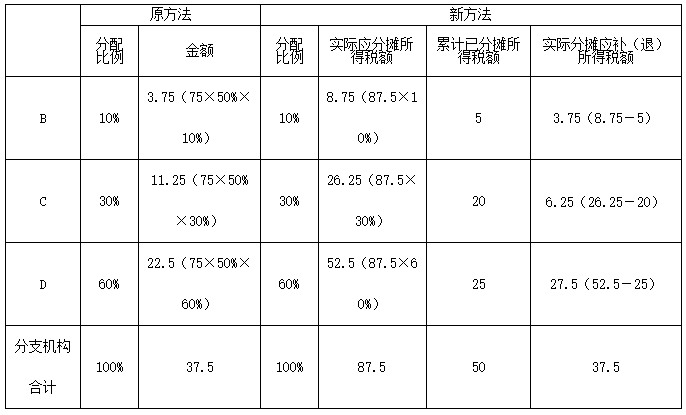

第二季度预缴申报时,发现分配比例计算有误,应按照10%、30%、60%的分配比例计算,具体如下:

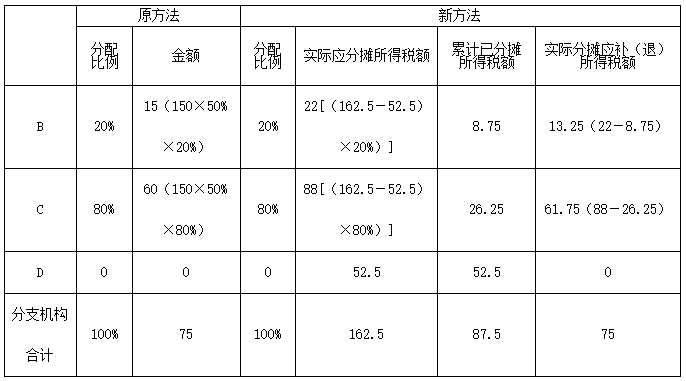

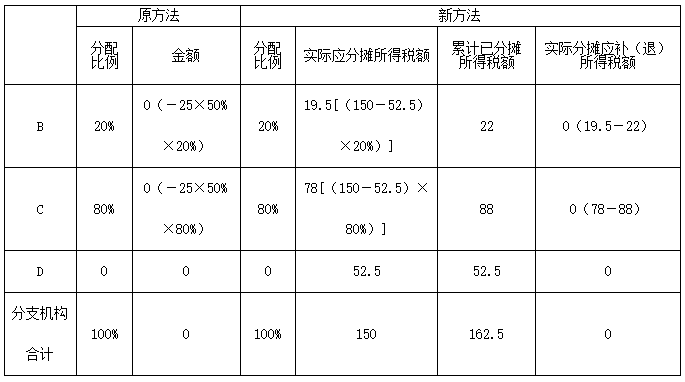

第三季度预缴申报时,由于D分支机构已经注销,其不再参与分配,已经缴纳的税款也不再重新分配,B、C分支机构按照20%、80%的分配比例计算,具体如下:

第四季度预缴申报时,根据上述计算规则类推,具体如下:

需要注意:

汇总纳税企业如不存在注销分支机构、分摊税款计算不准确等情形,无论按原计算方法,还是按新计算方法,结果都是一样的。

如出现上述情形,新计算方法将通过全量分摊方式,对全年分摊税款重新计算。

二、修改表单名称和数据项

基于计算方法调整的需要:

在行次上增加“总机构分摊”、“总机构财政集中分配”等项目;

在列次上增加“实际应分摊所得税额”、“累计已分摊所得税额”、“分摊应补(退)所得税额”等项目;

并据此将表单名称修改为《企业所得税汇总纳税总分支机构所得税分配表》。